Hasta ahora, 2022 está mostrando un panorama fundamental totalmente diferente al del año anterior, que fue un viaje de ida marcado por la falta de volatilidad, los bajos intereses y unas tasas de impago en mínimos históricos, que llevaron a un rendimiento superior del crédito de menor calidad.

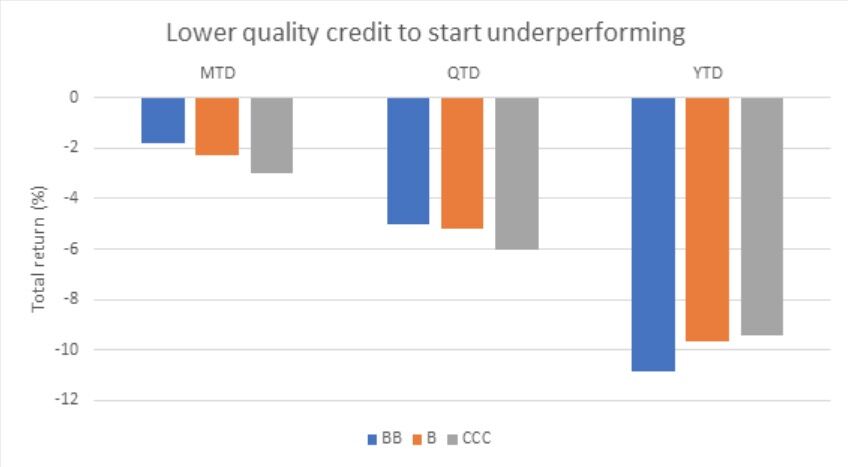

Los activos con una beta mayor han tenido un rendimiento superior en lo que va de año, pero esta tendencia se ha revertido recientemente. Creemos que esto es sólo el principio y que la dispersión (rendimiento superior del crédito de mayor calidad) será una tendencia clave para el resto del año:

- Aunque la desaceleración global del crecimiento económico afectará a toda la economía, las empresas más pequeñas y cercanas a la economía "real" sufrirán más. Las empresas con calificación CCC y B, genéricamente hablando, pertenecen más a esa categoría.

- Subida de los tipos de los bancos centrales para hacer frente a la alta inflación de la década. En un primer momento, el impacto pesa más sobre el rendimiento de los créditos de mayor calidad, ya que comparten una mayor correlación con un movimiento de los tipos. Sin embargo, a largo plazo, unos tipos más altos significan un mayor coste de capital y, en última instancia, mayores tasas de impago que afectarán a las empresas con calificación CCC. Las tasas de impago ya están aumentando (tanto en Europa como en EE.UU.), aunque partiendo de un nivel históricamente bajo.

En consecuencia, en Federated Hermes ven que la dispersión ya está en marcha, ya que los CCC son los que peores resultados obtienen dentro de la categoría de calificación de alto rendimiento en lo que va de mes y de trimestre.