Al periodo de expansión económica más largo de la historia de EE. UU. (128 meses) le siguió la recesión más corta (2 meses), y la mayor recuperación registrada hasta ahora.

Continua recuperación del crecimiento en las economías desarrolladas

Tal y como se esperaba, 2021 ha sido un año de resurgimiento, un año centrado en los desarrollos sanitarios, la reapertura gradual y el regreso a una vida más «normal». Los excelentes resultados económicos deberían continuar hasta 2022, con un crecimiento de alrededor del 4 % tanto en EE. UU. como en la zona euro. Y sin embargo, todos sentimos que esto no es más que el comienzo de algo nuevo, ya que la pandemia ha cambiado las reglas del juego.

Esperamos que todas las economías desarrolladas recuperen los niveles de producción anteriores a finales del próximo año, mientras que algunas economías de mercados emergentes y en desarrollo seguirán registrando caídas de producción. Además, se espera que el crecimiento del empleo vaya a la zaga de la recuperación de la producción, pues se prevé que el empleo mundial vuelva a solo dos tercios de su nivel anterior a la pandemia, debido a la persistente preocupación sanitaria y a la aceleración del paso a la automatización, entre otros factores.

Mayor inflación durante más tiempo... y mayor repunte

Creemos que la oferta y la demanda se reequilibrarán gradualmente, en un contexto de crecimiento superior al potencial en las principales economías desarrolladas. A medida que la fuerte demanda se enfrenta a los atascos del suministro relacionados con la pandemia, surgen tensiones que están provocando precios más altos. Es probable que la inflación siga siendo desagradablemente alta, al menos durante los meses de invierno. Por ende, estamos de acuerdo con el presidente de la Fed, Jerome Powell, en que el término «pasajero» no significa breve, sino más bien algo que es poco probable que dé lugar a una inflación «permanente o muy persistentemente más alta». Creemos que las expectativas de inflación tocarán techo en 2022.

A pesar de ello, la inquietud por la inflación debería fluctuar durante el primer semestre de 2022, poniendo a prueba la paciencia de los bancos centrales, provocando volatilidad a los mercados de renta fija y afectando a los factores de renta variable. Admitimos que los riesgos de un inicio anticipado de las subidas de tipos de la Fed y un ciclo de ajuste mucho menos favorable que el anterior van en aumento. Un riesgo extremo para nuestra hipótesis central sería que el estímulo fiscal y monetario mundial sin precedentes, que dio lugar al auge económico que vivimos, se volviese insostenible y se convirtiese en un ciclo de auge y desplome de alta inflación, lo que llevaría a una doble recesión. Pero ese no es nuestro escenario principal.

Desde Candriam no esperan ninguna inversión de la curva a lo largo 2022, puesto que vemos suficiente margen de maniobra para un aplanamiento.

Enfoque multiactivos: inicien 2022 prefiriendo la renta variable frente a la renta fija, sigan siendo flexibles

En este contexto, los rendimientos de los bonos del Tesoro de EE. UU. a 10 años deberían oscilar entre el 1,5 % y el 2,5 %, con una duración corta. Este entorno volátil probablemente hará que la curva de tipos alterne entre el pronunciamiento y el aplanamiento, dependiendo de los temores relacionados con la inflación y, lo que es más importante, la respuesta de la Reserva Federal. Ahora que la economía roza el pleno empleo en EE. UU., esperamos que el banco central concluya su retirada de estímulos para junio de 2022 y aumente los tipos durante la segunda mitad del año. La transición a un ciclo de subidas de tipos de la Fed es un momento muy delicado, que históricamente ha ligado al aplanamiento de la curva de tipos.

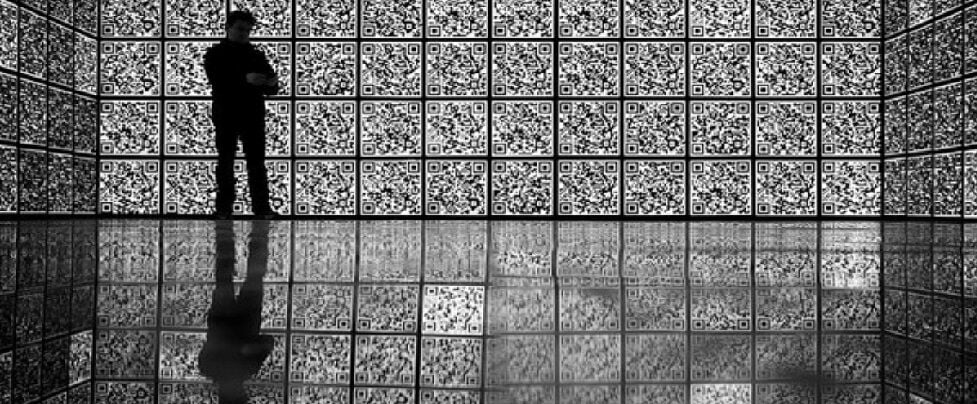

Por tanto, infraponderaríamos el crédito estadounidense, junto con una posición positiva en el crédito europeo. En los mercados de renta variable, el contexto de un pronunciamiento inicial de la curva de tipos, junto con un crecimiento superior al potencial, nos hace empezar 2022 con una actitud positiva. La responsabilidad sigue siendo nuestra opción activa de renta variable, a la búsqueda de oportunidades y seleccionando empresas innovadoras que invierten en el mundo del futuro: proveedores de salud, empresas que aceleran su transición de descarbonización, minimizando los residuos y asumiendo la revolución de la movilidad. Las empresas que «juegan la carta» de las tecnologías disruptivas merecen también un lugar destacado en las carteras.

Surgen oportunidades de inversión en un entorno difícil para las economías emergentes

El endurecimiento monetario en EE. UU. suele ser un obstáculo para las clases de activos emergentes. En esta ocasión, los mercados financieros ya han empezado a descontar este pase, ya que la mayoría de los bancos centrales de Latinoamérica y Europa del Este (Brasil, México, Rusia, Polonia) han endurecido su política. Tras ser el único país del G20 con un crecimiento positivo del PIB en 2020, el entorno de inversión en China se ha tornado especialmente difícil en 2021. El crecimiento ha perdido impulso, afectado por la estrategia de cero casos de covid-19, las medidas para frenar las emisiones de carbono y un enfriamiento deliberado del mercado inmobiliario. Aunque es probable que Pekín intensifique las medidas de relajación monetaria y fiscal (sin moderar su postura en el sector inmobiliario), los riesgos para el crecimiento tienden a la baja.

El análisis de Candriam muestra que los mercados financieros han descontado estas malas noticias y las valoraciones chinas parecen cada vez más interesantes; por su parte, las autoridades chinas confían en que se ha alcanzado un nuevo «punto de partida histórico» con el liderazgo de Xi Jinping. Parece que va a obtener un tercer mandato de cinco años como principal líder en el XX congreso del partido previsto para mediados de octubre de 2022, lo que ofrece continuidad y certidumbre a los inversores.

La zona euro mantiene el apoyo

Más cerca de nosotros, el BCE debería mantener su postura moderada. Con el pleno empleo todavía lejos del horizonte en la zona euro, el BCE mantendrá su política flexible y, de hecho, sorprendería que empezase a subir sus tipos a corto plazo antes de mediados de 2023. Aunque las compras por la emergencia de la pandemia (PEPP) terminan en marzo, como se esperaba en general, podrían modificarse otros programas de compra de activos para aliviar la desaparición del PEPP.

Con el BCE todavía comprando papel en 2022, mientras que la Reserva Federal reduce sus compras, consideramos que el crédito de Europa resulta más atractivo que el estadounidense. No obstante, tras el liderazgo estadounidense, los rendimientos de los bonos deberían tender al alza en la zona euro, y nos fijamos un objetivo de rendimiento del 0,2 % en el bono alemán a diez años. En cambio, los inversores deberían ser más prudentes con respecto a los diferenciales periféricos europeos, puesto que creemos que ya se han descontado muchas buenas noticias.

En el plano fiscal, la ejecución del plan de la UE de la próxima generación cobrará ritmo, mientras que los presupuestos para 2022 no parecen restrictivos. Como prioridad estará la reforma del Pacto de estabilidad y crecimiento, que data de 1997, una época en la que los rendimientos de los bonos de la zona euro estaban algunos centenares de puntos básicos en territorio positivo.

Invertir para una nueva era Tras dos años de confinamientos y reaperturas, esperamos que 2022 sea un año más «normal» en lo que, esperamos, sea la era posterior a la covid-19, la «nueva normalidad». La covid-19 ha sido una llamada de atención global para nuestro mayor desafío: el desarrollo y la ejecución de una transición energética justa e integradora para combatir el cambio climático.

A raíz de la conferencia COP26 de las Naciones Unidas, se han hecho multitud de anuncios y promesas para reducir las emisiones perjudiciales y limitar el aumento de la temperatura. El nuevo año será clave. Como inversores responsables, tenemos el deber de promover y acelerar esta transición. Creemos que la sostenibilidad es un motor fundamental de la rentabilidad de la inversión y que la gestión activa será crucial para seleccionar aquellas empresas cuyos modelos de negocio contribuyan positivamente al mundo del mañana.