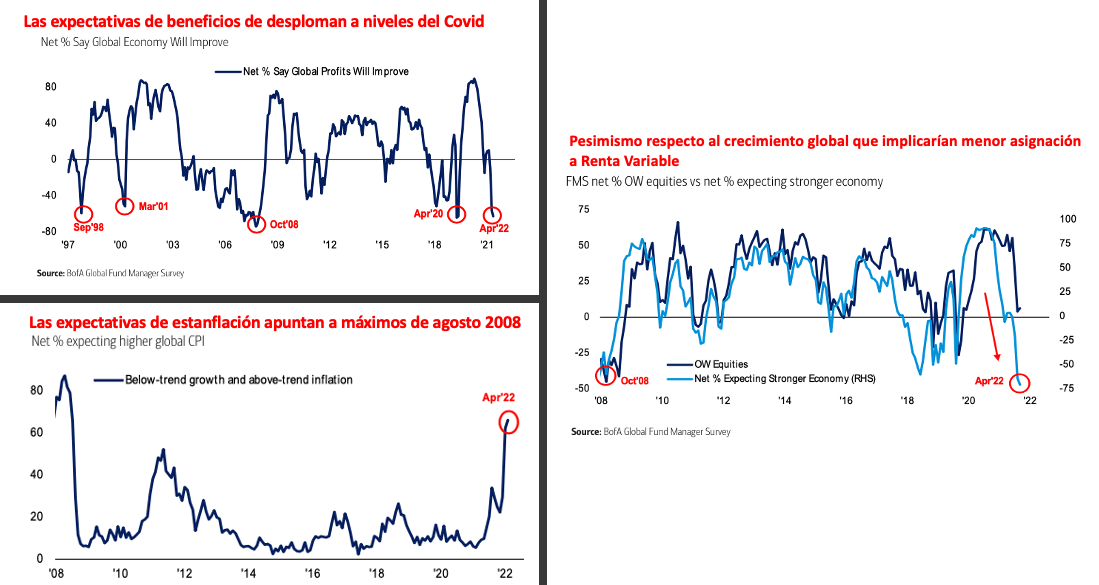

El FMS de abril de BofA muestra nuevamente al sentimiento inversor en tono es bajista, con unas expectativas de crecimiento mundial que se desploman a su nivel más bajo.

Sigue habiendo una asombrosa desconexión entre el crecimiento global y la asignación a renta variable, con unos inversores aún optimistas en renta variable, aunque a niveles deprimidos, pero para nada cerca de niveles recesivos, a pesar de ser uno de los riesgos de cola con mayor puntuación (26%), seguido de unos bancos centrales mucho más agresivos (25%) ante los riesgos inflacionarios (21%).

La encuesta también muestra una reducción entre los inversores que consideran que la inflación es algo más permanente, aunque el porcentaje sigue siendo mayor que aquellos que consideran que es transitoria. Y con estas presiones inflacionarias, la expectativa es de 7,4 alzas de tipos en este ciclo vs. 4,4 de marzo, y con un alto porcentaje de inversores que consideran que la Fed finalizaría su proceso de contracción monetaria en abril del 2023.

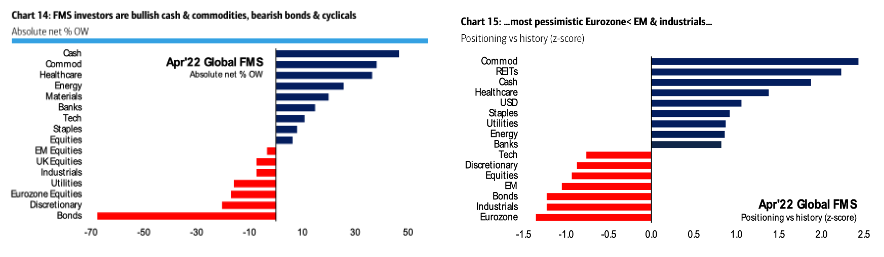

La liquidez de los gestores bajó del 5,9% de marzo a 5,5%, con una señal táctica de "compra", considerando que la RV norteamericano habiendo alcanzado rentabilidades a un mes de 1,3% y del 4% a 3 meses. Sin embargo, tanto el efectivo como las commodities, el sector salud y energía siguen gozando del apetito inversor, mientras que los bonos, consumo discrecional y renta variable Eurozona son los grandes olvidados. Con respecto a los últimos 10 años, vuelven a predominar las commodities, efectivo, REITs, salud, dólar y consumo estable.

Durante abril se observa una cierta rotación hacia cíclicos como bancos, tecnología, commodities, UK y dólar, y una ligera compra de RV Eurozona tras el fuerte castigo de meses anteriores. Sin embargo, el posicionamiento en términos absolutos de los inversores sigue siendo el efectivo, commodities (con la mayor sobreponderación histórica) y activos alternativos, con el sentimiento en contra de la renta fija:

En el caso de los gestores europeos, un poco más escépticos respecto a la economía, con el 81% que espera que la economía europea se debilite durante el año entrante, que es uno de los porcentajes más altos desde 2011. No obstante, el 59% cree que la renta variable de la Eurozona alcanzará nuevos máximos de ciclo, aún cuando el 85% espera que el ciclo de beneficios se revierta. El 39% espera otra alza del 5% en la renta variable europea en los siguientes 12 meses, menor que el 50% de hace un mes.

Además, el 70% de los inversores europeos considera que las disrupciones en las cadenas de suministro disminuyan muy lentamente (vs 46% hace un mes). Sin embargo, 22% de los inversores se muestran más positivos respecto a que la inflación caerá en los próximos 12 meses, cuando hace un mes el 44% esperaba mayores presiones inflacionarias.

Optimismo en empresas de calidad, con un 69% apostando por ellas en los próximos 12 meses, mientras que un 43% esperan que las small caps tengan un peor desempeño que las large caps. Los sectores de energía y salud son los dos sectores con mayor sobreponderación entre los inversores europeos debido a su infravaloración.