En la publicación de resultados del Banco Santander y de otras gestoras hemos podido verificar que los "volúmenes de activos se han visto afectados por la volatilidad de los mercados". Sin embargo, según los datos previos de Inverco al cierre de julio, en el caso de SAM España los reembolsos también jugaron un papel en los activos, como se observa en los datos de Inverco.

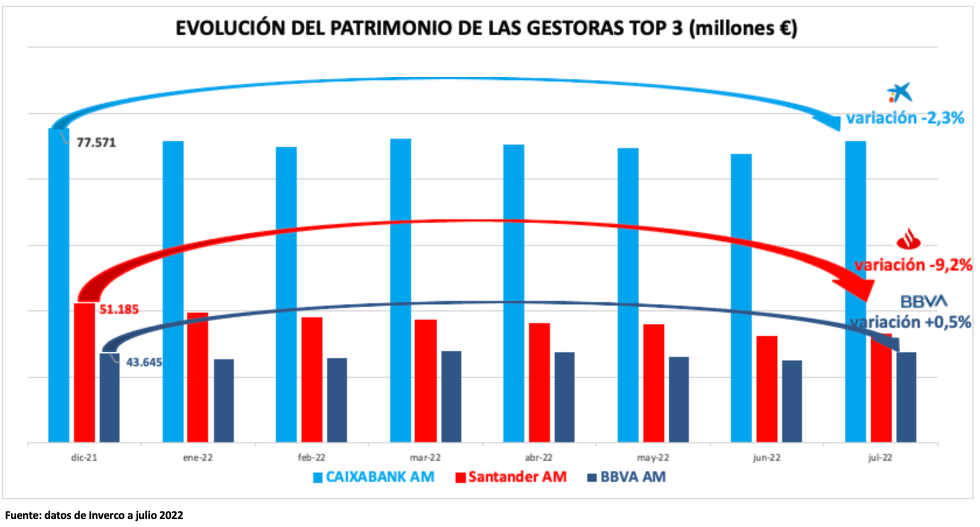

De este modo, el patrimonio de la gestora del Santander, que alcanzaba los 46.182 millones al cierre de junio, presentaba ya entonces una caída semestral del -9,77% respecto a los más de 51.185 millones de euros con que cerraba el año 2021. Dicha caída ya comparaba desfavorablemente con la contracción que presentaban sus más cercanos competidores, Caixa (-4,90%) y BBVA (-2,51%).

Ante la expectativa que la tendencia se revirtiese en el mes de julio, ya que los mercados financieros mostraron el mejor comportamiento desde hace meses (incluida la renta fija), no se vio materializado en los datos publicados al cierre del mes. El patrimonio de la gestora del Santander no se vio tan favorecido ni por el efecto mercados, pero tampoco por los flujos hacia sus estrategias de inversión, ya que el patrimonio de la gestora seguía mostrando una contracción superior al 9%, mientras que la caída del patrimonio de la gestora de CaixaBank se había reducido en más de la mitad y el del BBVA se situaba marginalmente en el terreno positivo, como se aprecia a continuación:

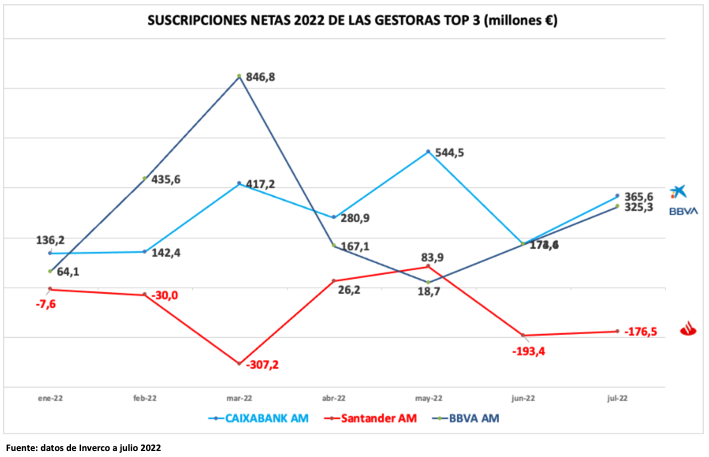

Por otro lado, las suscripciones netas tampoco ayudaron. Mientras en SAM de los siete meses del año, únicamente hubo entradas positivas netas en abril y mayo (y por magnitudes que no ayudan a compensar), los cinco meses restantes las salidas se mantuvieron. Si bien, en enero las salidas fueron de menor magnitud, los reembolsos se aceleraron en febrero y en marzo sobrepasaron los 300 millones de euros, mientras que BBVA registró en ese mes entradas netas cercanas a los 850 millones de euros y de 417 millones para Caixa, dinámica que se repite en junio y julio, llevando a unos reembolsos superiores a los 600 millones de dólares para SAM, mientras que Caixa y BBVA suman suscripciones netas superiores a los 2.000 millones de euros, como se aprecia en el siguiente gráfico:

Todo esto a pesar de "una oferta de mayor valor añadido" al que se hacía referencia en la presentación de resultados del 1S22 del Banco Santander, que también hacía alusión a "la buena evolución de los tres negocios de la división WM&I de Santander (Banca Privada, Asset Management y Seguros), que hizo que el beneficio neto de la división creciera un 15% hasta los 515 millones de euros, con un RoTE del 57,1%". Según lo publicado, la oferta tiene foco en inversiones con sello ESG, tanto de SAM (clasificados como artículo 8 y 9), añadiendo los fondos de terceros y otros productos ESG de Banca Privada, que ascienden a unos 30 millones de euros al cierre del semestre y con el objetivo de llegar a los 100 millones de euros en 2025.

¿Cuáles son las clases de activos que mayormente influyen en estos resultados?

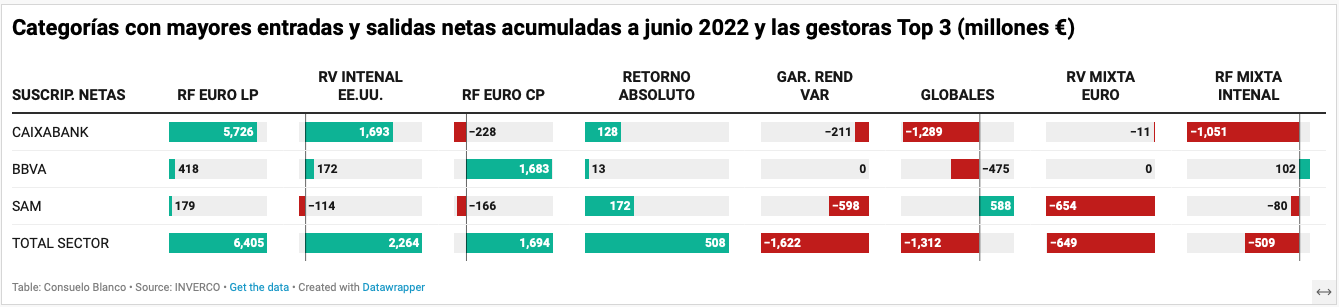

A pesar de no contar con datos definitivos al cierre de julio de suscripciones netas por categorías de Inverco, utilizarmos los publicados a junio. En este sentido, mientras que la industría registraba unas suscripciones netas de 5.993 millones a junio, las categorías más favorecidas por entradas netas en el año era la Renta Fija Euro Largo Plazo, con entradas de 6.405 millones de euros, así como la RV Internacional EE.UU. con entradas por 2.264 millones de euros, así como la Renta Fija Euro Corto Plazo con 1.694 millones de euros. En este sentido lo que ha sucedido en estas gestoras Top 3 es lo siguiente:

- RF Euro Largo Plazo: las tres gestoras registran entradas netas acumuladas hasta junio, pero muy dispares: Caixa con entradas netas que representan casi el 90% de la industria (5.730 millones de euros), mientras que SAM con apenas 180 millones (2,8% de las entradas entas totales de la industria) y BBVA con el 6,5% del total

- RV Internacional EE.UU.: aquí Caixa es el lider con entradas que rondan los 1.700 millones de euros (75% del total), mientras que SAM con salidas netas de 114 millones de euros

- RF Euro Corto Plazo: en esta categoría, solo SAM registra entradas netas que superan los 1.680 millones de euros (el 99% de las entradas del total)

- Retorno Absoluto: aquí las tres tienen flujos positivos pero mientras que las entradas de Caixa y SAM superan los 100 millones de euros, las de BBVA solo representan el 3% del total

En cuanto a esas categorías en las que la industria en conjunto reportó salidas netas acumuladas a junio destacan:

- Garantizados con Rendimiento Variable: con reembolsos totales de 1.622 millones de euros y donde tanto Caixa como SAM se ven afectados con salidas de 211 millones y 598 millones respectivamente

- Globales: con un total de 1.312 millones de reembolsos y en donde solo SAM registra entradas por 588 millones, mientras que Caixa reporta salidas de 1.289 millones (casi el 98% de las salidas totales del total) y BBVA salidas que represental el 45% del total

- RV Mixta Euro: SAM lidera las salidas superando los 654 millones de euros

- RF Mixta Internacional: solo BBVA reportó entradas en esta categoría, siendo Caixa la más afectada por reembolsos hasta junio

A modo de conclusión, mientras que en Renta Fija y Monetarios se registraron entradas acumuladas a junio de 7.200 millones de euros, SAM registra salidas de 214 millones; en Mixtos hubo salidas totales por 785 millones de euros, las gestoras más afectadas fueron Caixa (con reembolsos de 1.402 millones) y SAM (con 930 millones), ya que BBVA tuvo entradas por 62 millones; en Renta Variable Internacional las entradas en el año superan los 1.810 millones de euros, sin embargo, SAM registra salidas por 318 millones de euros, aunque en RV Nacional es SAM la que se lleva el 86% de los flujos con 111 millones de euros; en cuanto a Garantizados y Retorno Absoluto, donde la industria registra salidas netas de 892 millones de euros, SAM registra la mitad de esas salidas en sus fondos, con reembolsos de 426 millones de euros.

Queda la segunda mitad del año y veremos cuál es la evolución de la industria y principalmente de estas tres gestoras que acaparan el 55% del patrimonio del sector de fondos de inversión en España.