El mercado de bonos chino, el segundo más grande del mundo y 1,5 veces el tamaño total de los bonos de mercados emergentes, tiene algunos factores favorables como: rendimientos relativamente más altos frente a los bonos del G7 así como una moneda que se ha comportado de manera defensiva, ayudando a los bonos del gobierno chino a alcanzar rentabilidades superiores.

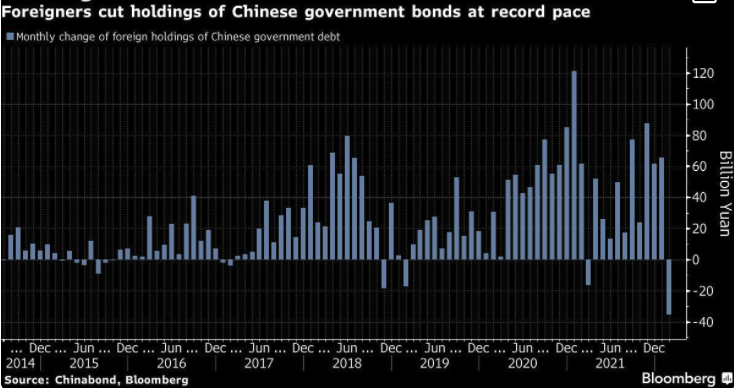

Desde su inclusión en el índice FTSE Russell World Government Bond Index en octubre del 2021, las entradas de inversores extranjeros han promediado cerca de 72.000 millones de RMB cada mes, con febrero marcando la primera salida neta mensual de tenencias de bonos extranjeros desde marzo de 2021, y solo la segunda desde el inicio de la pandemia. Los inversores extranjeros vendieron bonos del gobierno chino por valor neto de 35.000 millones de yuanes (5.500 millones de dólares) en febrero. La magnitud de la retirada generó rumores de que parte de las ventas podrían provenir de Rusia, ya que se estima que poseen cerca de 140.000 millones de dólares en bonos chinos y un 13% de las reservas rusas están en yuanes, lo que podría haber servido de balón de oxígeno tras las sanciones impuestas por occidente.

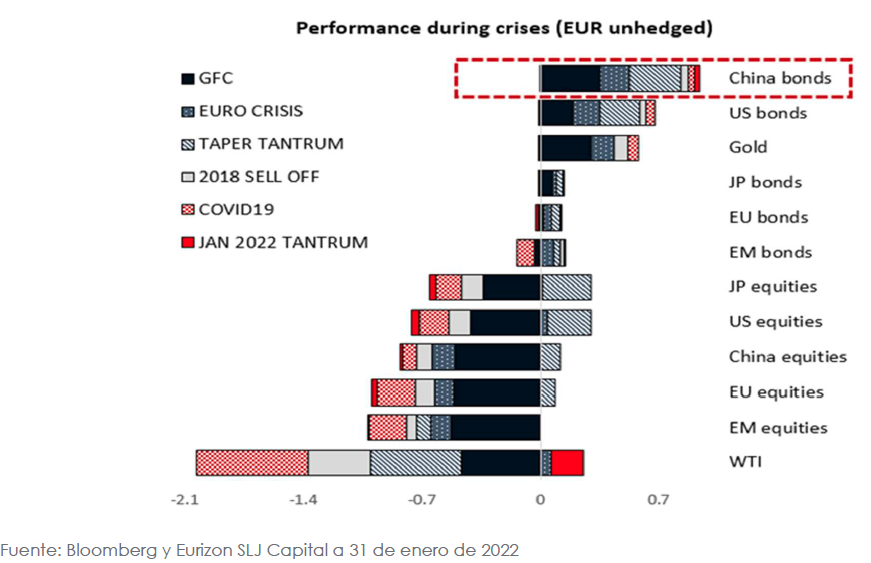

Sin embargo, cabe recordar que en episodios de risk-off el desempeño de los bonos chinos ha sido claramente superior. En el siguiente gráfico se observan los rendimientos acumulados de las distintas clases de activos durante episodios como la gran crisis financiera de 2008, la crisis de deuda europea de 2011-2012, el Taper Tantrum de 2014. la venta de activos de riesgo de 2018, el Covid-19 y el sell-off de enero de 2022:

Y más recientemente, mientras que los bonos chinos registraron pérdidas del 0,4% desde el 24 de febrero, el indicador de 19 bonos comparables de mercados emergentes que componen el índice de bonos gubernamentales en moneda local de Bloomberg ha caído un 2,9% en el mismo periodo, con lo que se refuerza la resistencia de los bonos locales a pesar de las oscilaciones del mercado en general, con lo que muchos de aquellos que retiraron dinero en febrero están replanteándose volver a entrar.

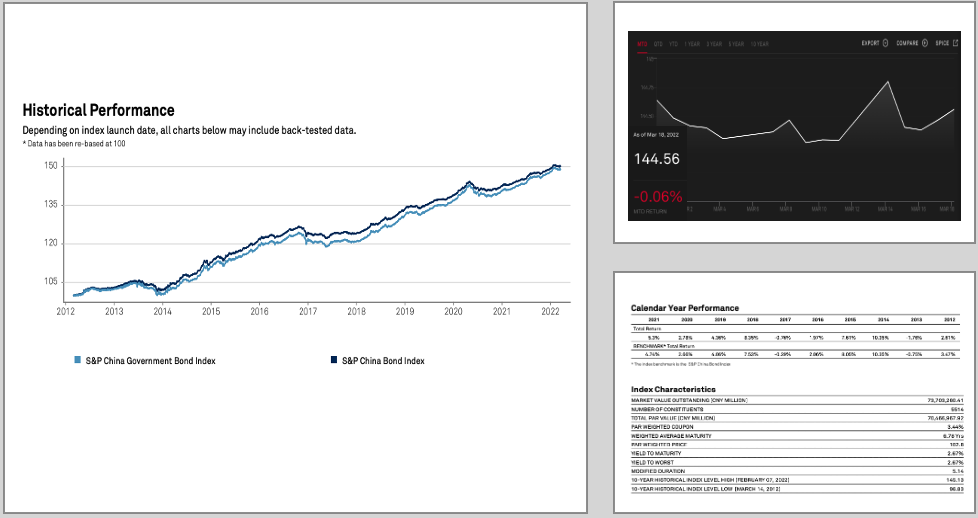

El índice S&P China Government Bond Index (diseñado para rastrear el desempeño de los bonos gubernamentales denominados en moneda local en China), alcanzaba una rentabilidad en lo que va del año es del 0,67%, estando prácticamente plano en el mes de marzo, mes en que la mayoría de los activos registraron bajas considerables. Pero incluso viéndolo a largo plazo, el desempeño ha sido alcista:

Los inversores buscan activos más seguros después de una caída de las acciones locales, como los bonos chinos onshore en RMB, que podrían convertirse en uno de los activos con mejor rentabilidad a nivel mundial en 2022, según apuntan los gestores de Eurizon Asset Management.

Sin embargo, a estas alturas de marzo, la deuda china podría estar llamando nuevamente la atención de los compradores dada la fuerte y creciente divergencia del país con el resto del mundo en materia de política monetaria. Mientras que se espera que China siga con su política de relajación monetaria y con una media de las expectativas de Bloomber de un recorte adicional de 50 pb a 10,5% del ratio de requerimiento de reservas en el primer del año entrante, la Reserva Federal de los EE.UU. ha subido los tipos en 25 pb esta semana y con una expectativa que la tasa de referencia para finales del 2022 se ubique en torno al 1,9%.

Hay quienes permanecen optimistas con los bonos chinos y otros más cautos, como Goldman Sachs, que el lunes pasado bajó su visón de optimista a neutral en el corto plazo por le riesgo que puedan verse presionados a vender si los fondos se quedan cortos de efectivo en medio de las salidas de los mercados emergentes, citando "es una situación de aversión al riesgo y no sería sorprendente ver a inversores extranjeros recortar su cartera y sobreponderando la liquidez" según Stephen Chiu, director de Asia FX.

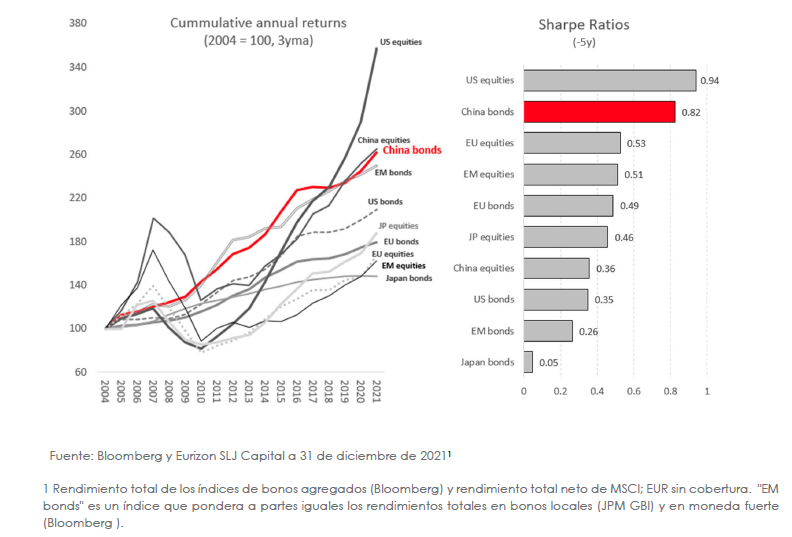

Entre los optimistas está el estratega de Citigroup, Dirk Willer, que en un reporte la semana pasada decía que seguía sobreponderado en bonos de China en medio de las preocupaciones por el crecimiento. También Edwin Gutiérrez, responsable de deuda soberana de mercados emergentes en abrdn dijo que los bonos chinos deberían estar "anclados" dadas las perspectivas de crecimiento y la continua predilección del PBOC por flexibilizar aun más. "Esperamos que los bonos gubernamentales de China superen a los bonos globales"dijo Wilfred Wee, gestor en Singapur de Ninety One Singapore Ltd, añadiento lo que en repetidas ocasiones Bruno Patain, Country Head Iberia de Eurizon ha remarcado "es sorprendente el comportamiento tan diferente de los bonos en yuanes en relación a los bonos globales, reforzando su capacidad de diversificación en las carteras de los inversores, sirviendo de refugio en los malos tiempos, pero también como activos de gran rentabilidad en los bueno".

Los bonos en yuanes han sido el mercado de bonos que mejor se ha comportado desde 2004, con una media anual de alrededor del 7,0%. Su ratio de Sharpe (datos a cinco años) también se compara bien con los demás activos.

A pesar de la debilidad del yuan a más de 6,37 por dólar el viernes antes de una reunión programada entre el presidente estadounidense Joe Biden y el presidente chino Xi Jinping, donde se espera que los dos líderes discutan temas que incluyen la guerra de Rusia contra Ucrania y la competencia entre los dos países, el yuan está bien respaldado por una sólida posición de la balanza de pagos.

¿Qué fondos son los más adecuados para invertir en bonos en yuanes?

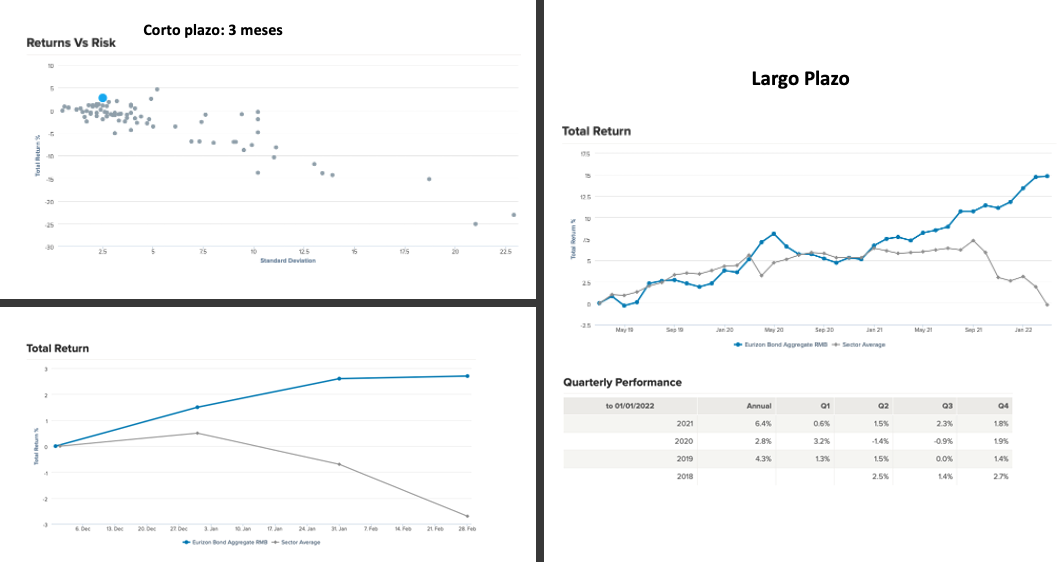

Eurizon Fund-Bond Aggregate RMB: un de los pocos fondos 5 estrellas de Morningstar, posicionado en los primeros 3 lugares por rentabilidad de los 76 fondos de la categoría de Citywire a 1 año y en la segunda posición a tres años y también a tres meses de un total de 84 fondos de la categoría. El volumen de activos superan los 3.400 millones de euros, gestionado por Stephen Jen y Mónica Wang (con rating A de Citywire). Con un muy competitivo binomio rentabilidad riesgo, tanto a corto como largo plazo.

A pesar de la volatilidad imperante en los mercados en general, y a pesar de la semana pasada donde hubo una recuperación de rentabilidad de los activos de riesgo, el fondo se ha mantenido en terreno positivo, alcanzando una rentabilidad en lo que va del año del +4,11% (según el último dato de Morningstar), habiendo cerrado febrero con una rentabilidad superior al +3,5%. El fondo está prácticamente full invested, ya que mantenía una posición en liquidez inferior al 3% al cierre del 2021.

Otro fondo es abrd China Onshore Bond Fund, con unos activos que superan los 2.141 millones de yuanes y que a pesar de no ser un 5 estrellas por Morningstar, en lo que va del año es uno de los grandes ganandores (junto con Eurizon) en cuanto a rentabilidad, ya que alcanza casi el 3% según los útlimos datos de Morningstar al 18 de marzo, mientras que en febrero cerró con +2,33%. El fondo es gestionado por Adam McCabe y se posiciona entre los primeros lugares del ranking de Citywire. Sin embargo, asume algo más de riesgo en comparación con el anterior fondo (3,5 de desviación estandard).

Se trata de un fondo también de gestión activa, con un fuerte peso de bonos gubernamentales (52,3%) seguido de cuasi-soveranos (37,5%) y 8,5% de corporativos, con una posición muy reducida de liquidez.