Eurizon Asset Management es el brazo inversor de Intesa Sanpaolo, uno de los mayores grupos financieros en Europa, considerada la mejor empresa italiana y entre los Top bancos europeos del ranking de Institutional Investors en 2021. A través de sus más de 30 años de existencia, Eurizon AM alcanza los 439 mil millones de euros de activos bajo gestionados, y unos ingresos netos por comisiones que superan los 1,280 millones de euros alcanzados tanto por sus valores de excelencia, integridad, responsabilidad, dedicación y sostenibilidad como por sus resultados, avalados por un total de 46 fondos con 4 o 5 estrellas Morningstar.

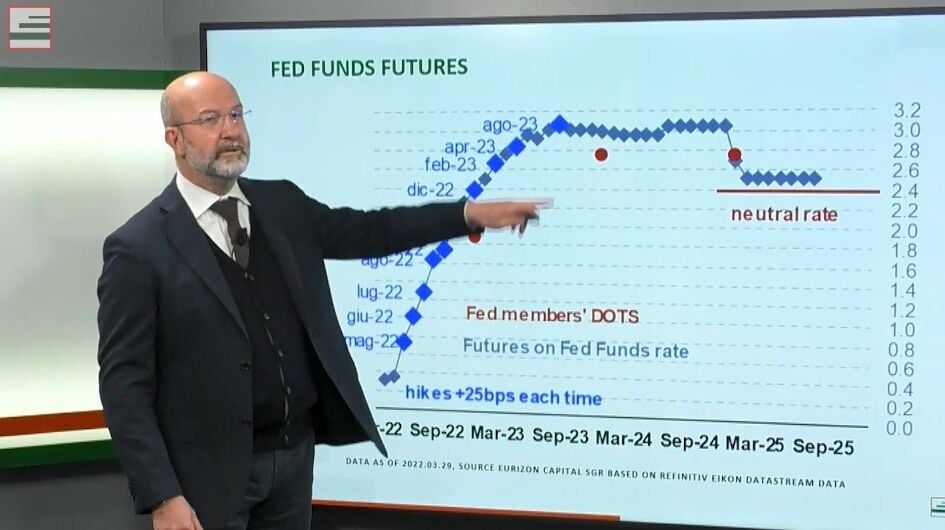

En su último The Globe, Andrea Conti (responsable de Análisis Macro y del equipo de Especialistas de Producto) hizo una actualización sobre el comportamiento de los mercados y el posicionamiento de la gestora, destacando los temas a observar y oportunidades a aprovechar. El escenario base de la gestora contempla la continuación de la recuperación económica, aunque con persistentes tensiones geopolíticas e incertidumbre derivado de "rudeza" que tome la Fed en su política monetaria restrictiva.

- Caída de volatilidad

- Rebote en renta variable

- Alza de los tipos a 10 años en EE.UU. y Alemania

- Moderación en los miedos inversores

- Máximos en petróleo y algunas materias primas

- La Fed comienza las subidas de tipos de referencia

Posicionamiento de Eurizon:

- Pasan de infraponderación en duración en todos los mercados --> Neutral en duración

- En crédito, ya estaban positivos en emergentes, pero ahora con el incremento en los diferenciales, HY se vuelve interesante por valoración con cautela

- Pasan de infraponderación a Sobreponderación en crédito IG, ha habido ampliaciones de spread y comienzan a incluirlos en las carteras

- En Neutral en renta variable, la valoración a medio plazo es atractiva, pero a corto se mantienen incertidumbres del impacto del ajuste monetario en los beneficios empresariales

- Sobreponderados en EE.UU. y Japón, infraponderados en Europa

- Diversificación de divisas, final del ciclo de apreciación del dólar Neutrales en dólar y cerraron la posición en yen japonés

Entre los fondos que dado el momento actual nos gustan de Eurizon son:

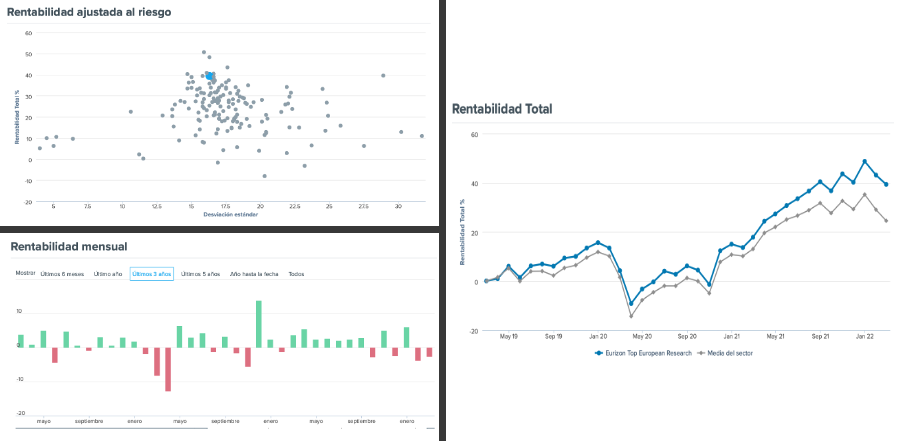

- A pesar de que hay una infraponderación cuasi generalizada en Europa, el fondo Eurizon Top European Research nos parece un fondo muy adecuado como pilar para una cartera diversificada y donde se tenga una pequeña porción invertida en renta variable europea. Es una estrategia con más de 1.730 millones de euros de activos gestionados, un track record de más de 5 años, con un desempeño destacado a lo largo de su existencia. Es gestionado por Francesco Sedati, rating A de Citywire, que comenzó su carrera en Arthur Andersen en 1999 y que ha pasado por gestoras como Fidelity, JP Morgan hasta incorporarse en 2019 a Eurizon Capital, como responsable de análisis fundamental y gestión de fondos. Desde que Sedati se hizo cargo del fondo, el posicionamiento del mismo a mejorado significativamente, ubicándose en los primeros 10 lugares de un total de casi 160 fondos de la categoría de Citywire, con un menor número de meses en terreno negativo en los últimos 3 años. El fondo muestra un binomio rentabilidad-riesgo muy llamativo.

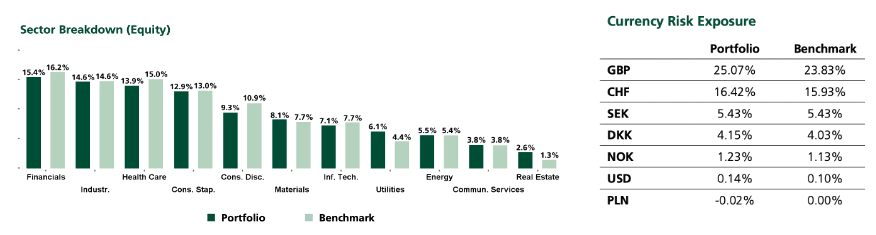

El 99,5% de la cartera está invertido en acciones con una capitalización bursátil superior a 10.000 millones de euros, aunque también se observa una ligerísima inversión en empresas de menor capitalización aprovechando el expertise del gestor en este tipo de empresas. Hay un total de 70 posiciones, donde las 10 mayores representan el 32% del patrimonio. No es una cartera muy concentrada pero hasta ahora ha dado buenos resultados. El mayor peso de la cartera está invertido en Europa Desarrollada (con Francia y Suiza a la cabeza y ponderación de doble dígito), seguido de Reino Unido con el 30%, mientras que en sectores financiero, industrial, salud y consumo estable con pesos superiores al 10%, algo de exposición en inmobiliario. Entre las 10 mayores posiciones destacan las empresas de consumo estable Nestlé y Diageo, de consumo discrecional a L.V.M.H., las energéticas Total Energies y Shell, así como en materiales Rio Tinto, y las farmacéuticas Novo Nordisk y Astrazeneca. Es un fondo 4 estrellas Morningstar.

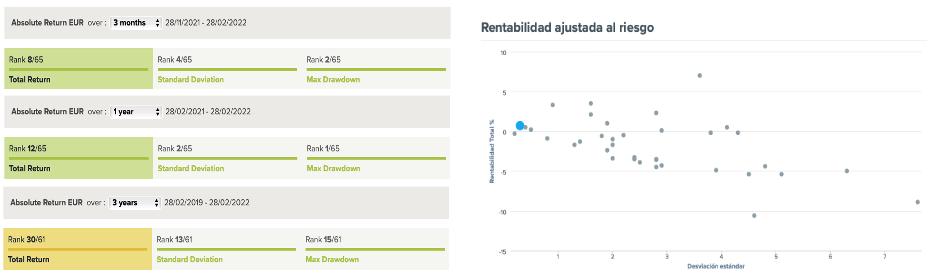

- Eurizon Securitized Bond: el fondo invierte, al menos 51%, en instrumentos de deuda titulizada, como valores respaldados por activos e hipotecas denominados en euros, tanto de forma directa como vía derivados. Puede invertir en bonos con calificación inversión al grado de inversión, aunque hasta un 10% en instrumentos con calificación CCC+/Caa1 o inferior o sin calificación. No invierte en deuda titulizada apalancada. El fondo alcanza un patrimonio de 1.275,37 millones de euros, y aunque no tiene rating de Morningstar, el fondo se posiciona el primer cuartil por rentabilidad a 1 año, destacando sobre todo su comportamiento desde el comienzo de 2022, donde se ubica entre los 10 mejores fondos de un total de 65 por rentabilidad y en la segunda posición por máxima caída o drawdown. A un año es un fondo con bajo tracking error pero una elevada alpha.

En cuanto a rentabilidad, hasta el cierre de febrero el fondo prácticamente estaba plano (-0,04%), aunque con datos de Morningstar a cierre de marzo se posiciona en -1,01%. La cartera del fondo está compuesta por un total de 316 posiciones, con un foco a bonos de deuda colateralizada (CLOs), seguidos de deuda colateralizada residencial vía RMBS prime y BTL, así como ABS y cerca del 6% en liquidez. En cuanto a exposición geográfica, más del 30% está en Eurozona, 24% en otros y casi 19% en Reino Unido, con el 51,4% de la cartera con vencimiento entre 2-5 años, y un rating medio de la cartera es A+.

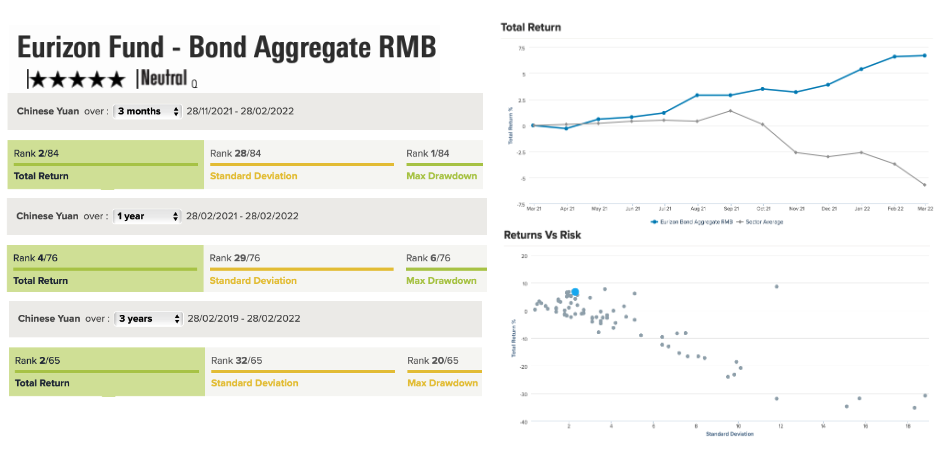

- Como no podía faltar, Eurizon Bond Aggregate RMB: es el fondo flagship, con 3.334,68 millones de euros de patrimonio, 5 estrellas Morningstar, primeras posiciones por rentabilidad y menor caída de 70 fondos de su categoría en Citywire. El fondo es gestionado por un equipo que incluye a profesionales nativos, con amplio conocimiento del mercado y sus tendencias, liderados por Stephen Jen y Monica Wang, cuya selección de bonos incluye tanto aquellos onshore como offshore denominados en renminbi, y cuyos resultados hablan por si solos.

La cartera del fondo cuenta con una calificación media crediticia de A, con un cupón medio ponderado de 3,46%, con la mayor contribución a la duración por vencimientos superiores a los 1 años, con más del 94% de exposición a deuda pública, cerca del 2,6% a deuda corporativa y cerca del 3% en posiciones líquidas y equivalentes.

Históricamente, los bonos chinos se han comportado mejor en escenarios de mercado negativos que los mercados más desarrollados. Además, ya forman parte de los principalesos principales índices de bonos globales como el índice JP Morgan Government Bond Index-EM, el Bloomberg Barclays Global Aggregate y elWorld Government Bond Index, FTSE Russell -World Government Bond Index (WGBI). Los bonos denominados en Renminbi se negocian en el Mercado Interbancario de Bonos de China y en otros mercados de la República Popular China ("RPC") y Hong Kong.

Tanto Pataín como los gestores refuerzan la importancia de China como economía y su aportación al PIB mundial, tan grande como para no ser ignorado así como el el hecho de que en episodios de risk-off el desempeño de los bonos chinos ha sido claramente superior, incluso superado al oro (valor refugio por naturaleza) y a los bonos europeos y americanos. Hay que vigilar de cerca el impacto que podrían tener los confinamientos que se han vuelto a establecer en China, que podrían llevar al PBC a considerar medidas adicionales para apoyar la demanda.