Los inversores y gestores prestan especial atención a las curvas de tipos, ya que son un indicador eficaz de ver hacia donde se dirigen las tasas de interés a corto plazo y el crecimiento económico de los países a futuro. Es una relación gráfica de la relación entre los tipos de interés y la rentabilidad de los bonos a diferentes vencimientos, desde las letras del Tesoro a 3 meses hasta bonos del Tesoro a 30 años.

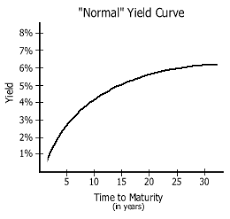

La cura de tipos es una línea que representa la relación gráfica de la relación entre el rendimiento de los bonos y su vencimiento. Se traza en un cuadrante (eje de las x consideran el tiempo como meses o años, en general la "duración") y en el eje de las y (la rentabilidad o yield) los rendimientos de los bonos con la misma calidad crediticia pero con diferentes fechas de vencimiento.

Esta curva es especialmente importante actualmente en los EE.UU. donde la Fed debate el ritmo de subidas de tipos y el impacto que podría tener en la economía. Actúa como barómetro de la sabiduría colectiva de los inversores sobre el camino futuro de la economía más grande del mundo, con un sólido historial de señalar recesiones antes de que lleguen.

- Una curva de tipos normal sería la siguiente, y como se puede ver la pendiente es ascendiente, indicando que los rendimientos de los bonos a más largo plazo pueden continuar aumentando, generalmente en periodos de expansión económica. Muestra los tipos de interés que los compradores de deuda pública exigen para prestar su dinero durante varios periodos de tiempo, ya sea un mes, un año, 10 o 50 años. Algunas veces se la llama como "curva de rendimiento positivo", y generalmente indica una expectativa en los mercados financieros de tasas de interés más altas en el futuro debido a un mayor crecimiento económica sin cambios significativos en las tasas de inflación. Por tanto, responden a periodos de expansión económica y donde el PIB de un país crece por dos o más trimestres consecutivos y va a compañado de periodos de creación de empleo, alza en la confianza consumidora y empresarial, con mercados de renta variable al alza.

Los rendimientos a más corto plazo tienden a representar lo que los inversionistas creen que sucederá con las políticas del banco central en el futuro cercano. Los vencimientos a más largo plazo representan la mejor estimación de los inversores sobre el rumbo de la inflación, el crecimiento y las tasas de interés a mediano y largo plazo.

- Por otro lado, cuando la economía muestra desaceleración y disminuyen las expectativas de inflación, los rendimientos de los bonos a 10 y 30 años generalmente caen hacia los vencimientos más cortos que son las notas a 3 meses y dos años, apuntando a que hay menos necesidad por parte de los bancos centrales para aumentar los costes de endeudamiento futuro, y en este tipo de entorno la renta variable suele no hacerlo bien. A estos movimientos se les conoce como "aplanamiento de las curvas" y por tanto, la pendiente de la curva tiende a cero y por tanto las rentabilidades son similares en todos los vencimientos. Lo que implica una curva plana es una situación económica incierta, en donde se podría esperar una desaceleración económica.

- La curva de tipos invertida es aquella cuya pendiente es descendente, y es contraintuitiva ya que representa que los tipos de interés a corto plazo superan los tipos de largo, cuando lo normal es pensar que a mayor plazo el riesgo aumenta y los tipos deberían ser mayores, pero el caso es que los inversores están . Como es de esperar, dado que las tasas de interés más bajas generalmente significan un crecimiento económico más lento, una curva de rendimiento invertida a menudo se toma como una señal de que la economía podría estancarse pronto. Si bien las curvas de rendimiento invertidas son raras, los inversores nunca deben ignorarlas. Muy a menudo son seguidos por una desaceleración económica, o una recesión total, así como por tasas de interés más bajas en todos los puntos de la curva de rendimiento. Ante un escenario así, las expectativas para los activos en riesgo no son favorables.

Una curva invertida apareció en agost de 2006 (gráfico superior), cuando la Fed elevó los tipos de corto plazo en respuesta al recalentamiento de los mercados de acciones, bienes raíces e hipotecas, y precedió al pico del S&P 500 en octubre de 2007 en 14 meses y al inicio oficial de la recesión en diciembre de 2007. Posteriormente, en 2019 se volvió a invertir y a principios del 2020, la pandemia desencadenó una recesión mundial. Sin embargo, no se cree que la curva hubiera podido predecir la pandemia. Desde entonces, la curva ha estado volátil y algunos incluso hablan de que se podría volver a invertir en 2022.

Hay que estar atentos al movimiento de tipos, en especial de los bonos norteamericanos. Normalmente al graficar las curvas lo que se hace es graficar el diferencial entre el rendimiento del bono a 3 meses menos el del bono a 10 años, por ello cuando vemos en el gráfico inferior que aumenta, significa que los tipos a corto son mucho mayores que los de largo y sería entonces una curva invertida, cuando están cerca de cero o cero es aplanamiento de la curva y cuando la diferencia disminuye es que los tipos de largo son mayores que los de corto, con lo que la pendiente es positiva y es una curva normal.