Las principales economías europeas podrían crecer en 2022 a un ritmo notablemente superior, entre el 4,0% y el 5,0%, por encima de la media a largo plazo, gracias a la liberación de la demanda acumulada, la mejora de la confianza de los consumidores, el auge de la actividad industrial y el respaldo fiscal.

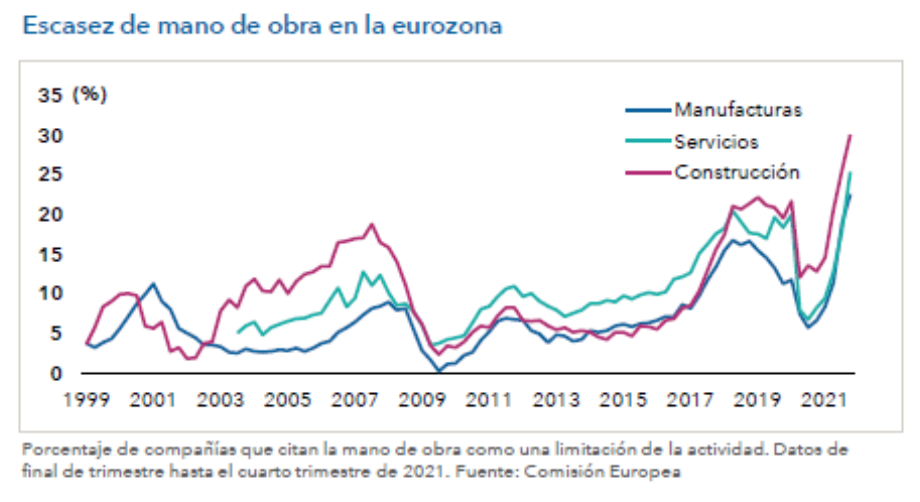

Los servicios y la actividad manufacturera lideran la recuperación, por delante de la construcción, que se ve afectada por la gran escasez de mano de obra y materias primas.

La variante ómicron continúa siendo un riesgo importante y podría ralentizar la recuperación durante la primera mitad de 2022. Sin embargo, las hospitalizaciones y las muertes se han logrado mantener relativamente contenidas en comparación con el punto álgido de la pandemia, por lo que los gobiernos se muestran más reacios a imponer nuevas medidas de confinamiento.

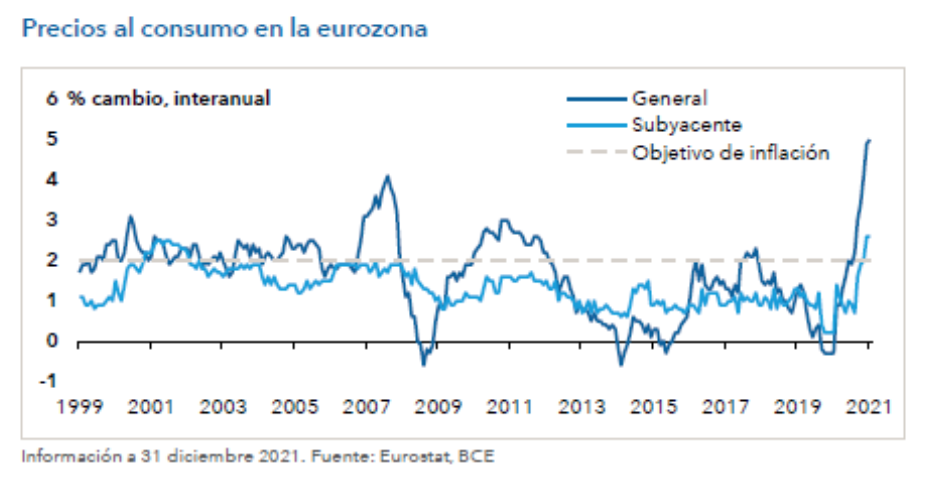

La inflación podría acabar teniendo un carácter más persistente en 2022, ante la solidez de la demanda y los continuos problemas de suministro. La inflación subyacente de la eurozona superó el 2% por primera vez en casi veinte años (gráfico 1).

Los elevados precios de la energía y los cuellos de botella de las cadenas de suministro podrían complicar que la inflación volviera a caer para acercarse al 2%. Una política fiscal y monetaria estructuralmente expansiva también podría impulsar la inflación.

Las compañías se enfrentan a unos mayores costes de producción y prevén aumentar sus precios de venta para defender sus márgenes.

El crecimiento salarial de la eurozona sigue siendo débil, pero podría aumentar con mayor rapidez ante los crecientes indicios de escasez de mano de obra (gráfico 2) y aumento del empleo.

El Banco Central Europeo (BCE) dejó entrever la posibilidad de nuevas medidas de estímulo monetario en diciembre. La entidad anunció el fin de su plan de emergencia contra la pandemia y revisó al alza su previsión de inflación al 1,8% en 2023, un nivel similar al existente antes de la pandemia (2018), reconociendo así el riesgo al alza de la inflación. Sin embargo, la entidad mantiene una orientación relativamente expansiva en comparación con otros bancos centrales, ya que no se prevén subidas de tipos de interés en 2022 y su programa de compra de activos es de duración indefinida.

En Capital Group, siguen encontrando oportunidades en el entorno europeo, aunque exigen una cuidadosa selección de títulos. Mantienen una exposición infraponderada a la duración en deuda pública europea, a través de países como Francia e Italia, debido al menor respaldo técnico del BCE. En nuestra opinión, el fin del plan de emergencia contra la pandemia podría afectar a los diferenciales periféricos.

La incertidumbre política también sigue siendo elevada en Francia e Italia, debido a los riesgos electorales. Siguen viendo oportunidades en los bonos garantizados daneses, que ofrecen valoraciones atractivas y fundamentales sólidos.