Desde hace 20 años, S&P genera el SPIVA Scorecard, que ha servido para analizar el desempeño de los fondos de gestión activa respecto a los índices. Han ampliado la cobertura incluyendo Canadá, India, Japón, Australia, América Latina, Sudáfrica, y desde el 2015 han incluido a los fondos europeos de renta variable de Italia, Países Bajos, Polonia, España, Suiza y la región nórdica.

Así, en el SPIVA Scorecard del desempeño de los fondos activos europeos en 2021, a pesar del COVID-19 a lo largo de 2021, la renta variable europea tuvo resultados destacados y superaron con nota la volatilidad extrema del año anterior. Así, el S&P Europe 350® subió un 26,1 % en 2021.

Los índices europeos de referencia registraron rendimientos de dos dígitos en todos los ámbitos, y muchos de ellos superaron el 20 % durante el período de un año. La imagen fue similar para los gestores de fondos, con todas las categorías obteniendo rendimientos superiores al 10% para el año. Sin embargo, pocos gestores de fondos europeos superaron al índice de referencia en 2021.

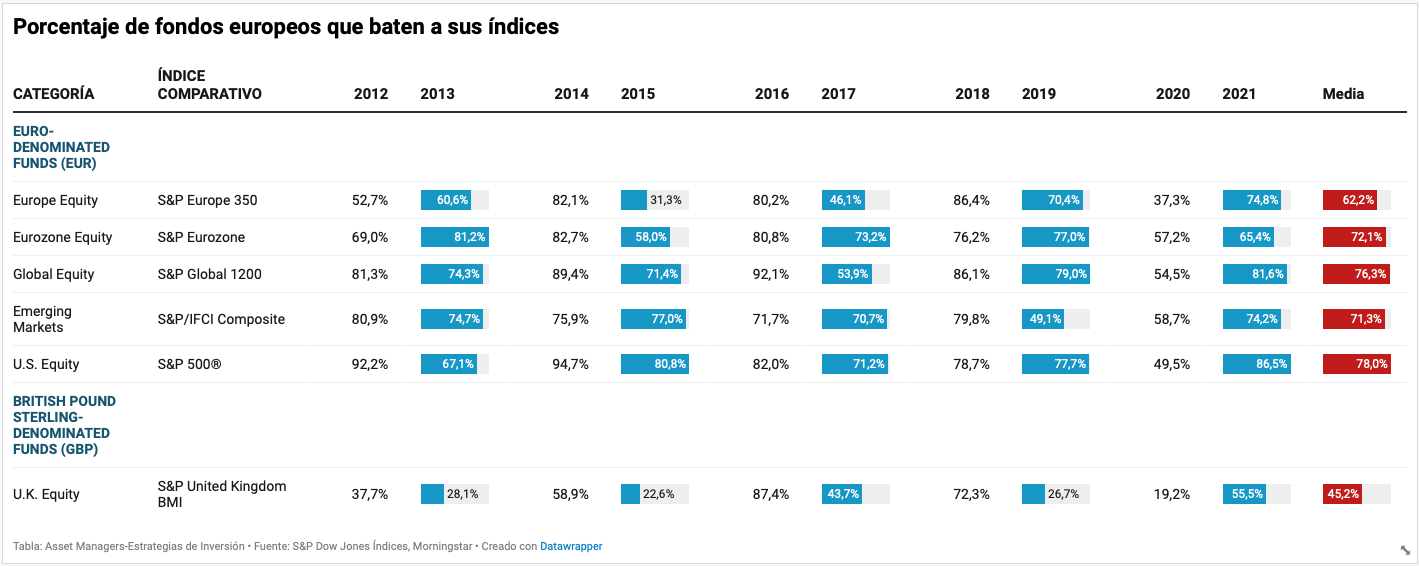

De los fondos activos de renta variable europeos denominados en euros, el 74,8 % tuvo un rendimiento inferior al del S&P Europe 350 en 2021 en términos absolutos, aunque considerando rentabilidades ajustadas por riesgo, este porcentaje de gestores que baten al índice empeora hasta el 79,7%, que en un periodo de 10 años sube hasta el 84,33% de gestores con peor desempeño que el índice. Este indicador es el peor desde 2018, cuando alcanzó el 86,4% de fondos que lo hacían peor que el índice, mejorando en 2019 jasta el 70,4% y en 2020 hasta un histórico de 37,34%, únicamente visto en esta magnitud en 2015. El promedio del ratio (sin ajustar por riesgo) desde 2012 a 2021 ha sido del 62,2%, con 5 años sitúandose por debajo (2012, 2013, 2015, 2017 y 2020).

En cuanto a fondos de renta variable eurozona, el ratio es mejor que el de renta variable europea pero por encima del 50%, con lo que casi 4 fondos de cada 10 baten al índice de referencia mientras que un 65,4% se quedan por detrás. La categoría con un peor desempeño ha sido la de renta variable USA, algo ya conocido y que no solo afecta a los gestores europeos sino también a los americanos. En contra, la categoría con mejor desempeño, en la que el 50% de los gestores bate al índice es la de renta variable de Reino Unido.

La supervivencia de las diferentes categorías de renta variable se aproxima al 50% en el largo plazo

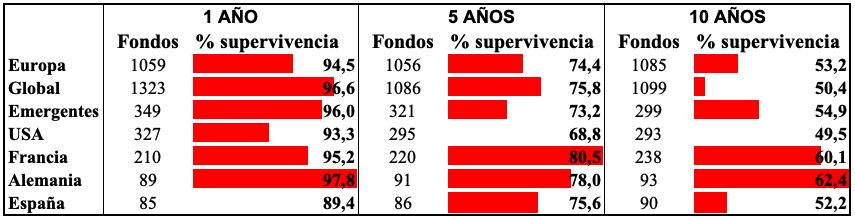

Además, en el estudio se toman en cuenta la tasa de supervivencia de los fondos de las diferentes categorías, ya que muchos de ellos suelen liquidarse o fusionarse a lo largo del período de estudio. SPIVA tiene en cuenta todo el conjunto de oportunidades y no solo los sobrevivientes, eliminado así el sesgo de supervivencia.

La tasa de supervivencia suele ser más alta en los plazos más cortos, cuando a largo plazo se reduce de manera significativa. ¿Será que no cumplen las necesidades de los inversores o que acaso la rentabilidad no les favorece? Una pregunta que será respondida en otro reporte pero en el caso de los fondos de renta variable europea, con un total de 1059 fondos en el periodo de un año, la tasa de superviviencia es del 94,52%, en cambio a diez años, con un total de 1085 fondos de renta variable europea, la supervivencia se reduce al 53,2%. En cambio, para los fondos de renta variable española, con el menor númeor de fondos (excepto RV Países Bajos que tiene 15 fondos únicamente), la tasa de supervivencia es menor a un año y similar al resto en los otros periodos.

Uno de cada 5 fondos de renta variable española bate a su índice

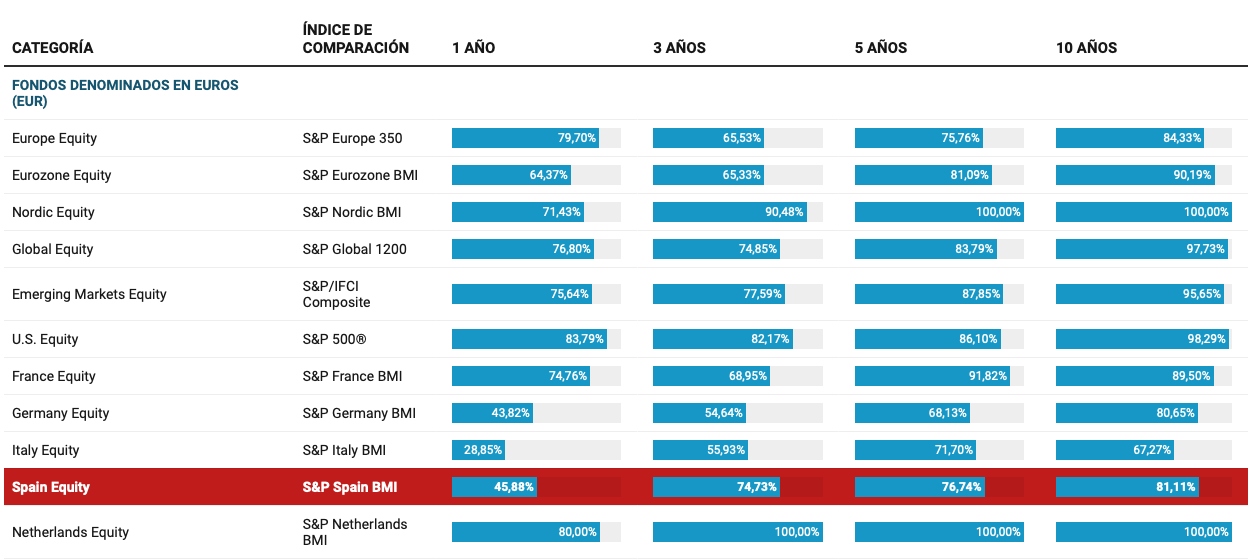

Según los datos de SPIVA, los fondos con mejor desempeño respecto a su índice son los de renta variable italiana, ya que solo el 28,9% de los fondos no bate al índice a un año, y le siguen los fondos de renta variable alemana con el 43,82% que no bate al índice y después la renta variable española.

Un factor importante de este comportamiento en los fondos europeos y en especial de aquellos mercados donde los sectores valor (como el financiero o energía y materias primas) representa una parte importante del índice, explica dicho comportamiento. Así, en España durante 2021 los fondos con mejor desempeño y que superaron al Ibex fueron fondos como Horos, AzValor, Cobas, EDM y Magallanes, cuyo posicionamiento finalmente dio frutos tras años de sequía para la inversión estilo valor.